炒股配资杠杆

同花顺e配 被洋品牌主导的宠粮市场,中国人到底多掏了多少钱?

同花顺e配

同花顺e配

文/观察者网 周毅,编辑 张广凯

越来越喜欢宠物的中国人,撑起了一条两位数增长的赛道。

据咨询公司弗若斯特沙利文(Frost amp; Sullivan)数据,2022年中国宠物行业市场规模为2991亿元,2015-2022年CAGR(复合年均增长率)为17.9%。据报告,预计到2026年,中国宠物行业市场规模将达到5376亿元。

在内卷到白热化的国内零售市场中,“它经济”是那条少见的、坡长雪厚的赛道。

但在为猫猫狗狗挑选食物时,不少人仍更加青睐国外品牌。

例如据Euromonitor数据,2021年中国宠物猫食品排名前三位的品牌分别为皇家、渴望和伟嘉,市场份额分别为5.9%、2.5%和2.2%。中国宠物猫食品市场份额主要被国外知名品牌占据,本土品牌市场份额较小。

鲜有人知的是,不少国外品牌也只是国际市场中的“经济型”品牌。受益于供应链和产业带的发展,本土宠物食品加工行业已经高度成熟,很多企业不仅为国际品牌“代工”,其商品本身也在品质、标准、创新上呈现赶超之势——同时还具备性价比优势。

有业内人士向观察者网透露,在宠物食品领域,一些国内的头部供应链企业早已获得了诸如加拿大CFIA,美国FDA,澳大利亚AQIS和欧盟注册认证等国际资质。其国内工厂产品质量要求,有时甚至比国外要高,但价格却便宜不少。例如烘焙粮,一些本土产品的适口性、耐口性和消化吸收率已经超过国外品牌,但价格仅为其70%左右。

国产宠物粮食到底“弱”在哪?带着众多问题,我们探索了一些国内宠物食品工厂。

工厂一景 观察者网 摄

“中国人很聪明,在技术上愿意钻研,设备也在不断升级改造。中国人小米加步枪可能也能做出好产品,但是怎么把品质稳定下来,这实际上才是对国内工厂的考验,这也是相关产业的主要难点和短板,”中誉宠物食品(漯河)有限公司高管对观察者表示,“国内还出现过宠物食品安全问题,一大关键问题在于行业要有合理的利润空间——如果没有合理的利润空间,很多人可能就会涉险去降成本。”

“营销+加工”是业界常态,品质化、高端化是必然方向

宠物食品行业整体的高景气,给不少本土企业带来机遇。

中国家庭养宠率大概在20%-25%之间,按照弗若斯特沙利文的预计,2026年有望达到31.9%。即便如此,和美国近70%的家庭养宠率相比,我们仍有较大的提升空间。“它经济”背后是一片蓝海市场。

如果中国宠物总数增长,食品赛道将率先从中受益。

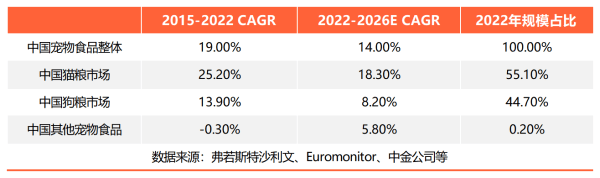

据弗若斯特沙利文数据,2022年中国宠物食品、宠物用品和宠物医疗及服务市场三大赛道,其规模分别为1136亿元、416亿元和1062亿元;2015-2022年,三者CAGR分别为19.0%、15.6%和17.7%。宠物食品在规模和增速上,表现最亮眼。

但在竞争上,本土品牌往往只能在国际大牌的夹缝中艰难生存。

以狗粮为例。据前瞻产业研究院此前文章,我国主流犬粮品牌以外资品牌为主,低端粮方面,玛氏的宝路、伟嘉,普瑞纳的康多乐、喜跃这两大公司的产品,占据着大部分市场;高端粮方面,法国皇家、雀巢冠能、优卡、贵族等品牌具有绝对的优势——与那些国际品牌相比,本土品牌的销售额、知名度都有所逊色。

从一些公开研究数据来看,食品品质差异,是消费者青睐国外品牌的主要因素之一。

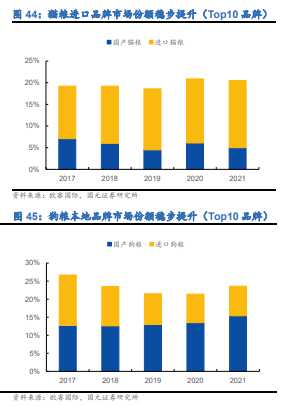

近年来,国内猫粮和狗粮品牌,呈现了一种截然相反的走势。或许是这个问题的例证之一:据国元证券研报,国内市场份额前十的猫粮品牌中,进口猫粮品牌的市场份额不断提升,由2017年的12.1%上升到2021年的15.5%;同期,国内市场份额前10狗粮品牌中,进口狗粮品牌份额却逐年下降,从11.6%降低到8.2%。

研报认为,国内猫粮品牌在维生素含量上和国外高端品牌差距较大,国内狗粮品牌在蛋白质含量上远逊于国外品牌。但是:宠物猫喂养的精细化要求高,品质过硬的高端进口品牌更受欢迎,进口品牌份额保持提升;相反,宠物狗的喂养要求往往低于宠物猫,本土品牌可以凭借价格优势攻下国外品牌份额。

2017-2021猫狗粮市场竞争情况对比 国元证券研报截图

一大内因可能在于行业长期的“营销+代工”模式。本土品牌在价格、营销、代言人上过度内卷——例如CBN data数据显示,我国线上犬猫品牌数量大幅提升,2021年有超37000个品牌,相较2019年新增近14000个。但品质上,很多品牌难以积累硬实力。

除了一些具备信任度的知名头部代工厂,很多宠粮品牌的代工厂规模小、生产研发能力有限,甚至存在资质、管理运营等诸多问题——即便同为代工生产,也有OEM(委托制造)与ODM(贴牌生产,工厂"一手包办")之分。有分析认为,国内一大半品牌依赖ODM,也就意味着技术往往积累在少数真正有实力的工厂身上,品牌硬实力弱。

可以佐证这种观点的现象是:相比于宠物食品品牌,国内代工厂们往往更容易IPO。

有人曾梳理过:近年来曾递交招股材料的天元宠物、福贝宠物、路斯股份、乖宝宠物、源飞宠物,都是宠物主粮代工厂;但那些在社交平台、电商平台、短视频平台“氪金”的网红品牌,鲜能成功冲刺IPO。

谈及市场现状,中誉宠物食品(漯河)公司高管对观察者网表示,国内现在品牌多、品质参差不齐——行业头部公司还好一些,但是再往下面几层,品质水平差异就会非常明显。或许正因如此,他们对自身的定位也是供应链品牌,而非单独的产品品牌。

工厂一景 观察者网 摄

“还有一个现状,行业卷得很厉害,”谈及行业生态,一位多年跟进宠物粮食市场的观察人士表示,“比如我们要打造一款定价适中的性价比产品,假设它是50块钱。如果它在市面上走俏了、卖爆了,马上就会有人推出品质稍微低一点的,卖40块钱;接着,就会有人卷30块钱,品质再低一点——价格是卷下来了,但品质也下来了。”

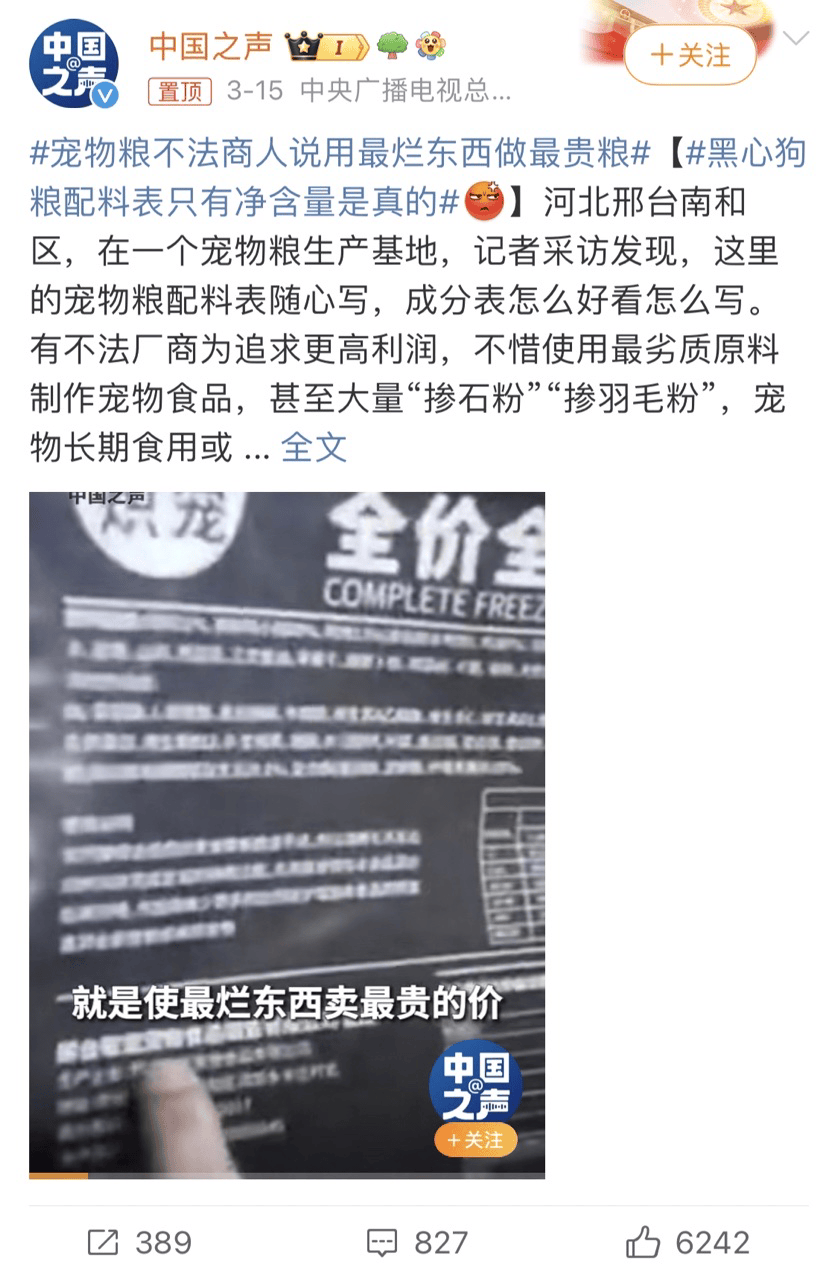

一些不法商家的恶劣行径,更是直接拉低了整个市场对国货的印象和信任。

据媒体报道,有不法商家为追求更高的利润空间,不惜使用最劣质的原料制作宠物食品,甚至有从业者坦言:“用最烂的东西做最贵的粮,就是这个行业的潜规则”;再例如,有商家通过加入羽毛粉来提升狗粮的营养指标,但事实上它很难被宠物吸引——为了掩盖食品劣质和安全等问题,甚至有不法商家添加蒙脱石、诱食粉……

媒体报道截图

近年来,不少零售企业布局宠物市场,带来了一些新变量。例如,以品质生鲜起家的盒马,将食品的安全、透明作为供应商的硬指标,并在其宠物食品包装上明确标注“新鲜肉源含量”等指标,杜绝业内某些商家标注“动物性原料”,实际使用肉粉、骨粉的行为。

零售企业和互联网大厂入局,是中国宠物食品行业变革的一个缩影。“营销+加工”虽然是行业的一种常态,但是未来的竞争,注定将围绕在品质化和高端化上——中国宠物食品加工行业将迎来硬实力的对决,上游原料、中游工厂和下游渠道也需要被进一步打通。

“中国宠粮不仅仅是卷品牌”,只有品质过硬才能杀出行业内卷

相比洋品牌到底赚了我们多少钱,更现实的问题是:国货如何收获消费者信任?

宠粮国货要给消费者更多选择它的理由。食品安全,品质过硬只是第一关。

在参观工厂的过程中,有中誉宠物食品高管对观察者网表示,在体系建设、产品品质上,国外做的功课不是一点半点,这是国内需要谦虚学习的。“从南到北不同产区的小麦、玉米,营养成分不一样;动物饲料原料用的不一样,最后出来的产品也是参差不齐的。仅仅看原料环节,这就是非常有难度的一个事情。把宠物食品的品质稳定下来,才是对国内工厂和行业的考验。”

“宠物食品行业非常卷,不是单纯卷品牌,它卷的是工厂的研发能力,”,在工厂中,不少人对观察者网表示,中国现在并不是做不出来好东西,无论是原材料配方、理化参数,还是适口性、耐口性,消化吸收率和价格,国货都很有优势。要进一步提高竞争力,越来越多的精力注定要放在研发上来,根据痛点去做一些研发,“撕开口子”。

观察者网 摄

以养猫为例,消费者普遍有两个痛点:气味和掉毛。以气味为例,中誉宠物漯河工厂工作人员表示,猫粪便气味和食物原料直接相关。蛋白吸收率越高,猫粪便的气味就会相对下降——改进工艺,探索鲜肉工艺制法,就是创新方向所在——原料上,动物蛋白优于植物蛋白,动物蛋白又有‘三六九等’:干法、湿法、脱水、鲜肉……每个层级的消化吸收率是不一样的。例如使用鲜肉,就能把气味降低一些,再通过茶多酚、益生元等成分,去处理肠道问题,进一步解决气味。这就是产品研发可能带来的增量。

宠物粮食本身一些痛点,也会引申出开发新产品的思考,例如高鲜肉新式膨化粮,它瞄准的就是三个长期问题:再好的肉粉也是肉粉,比不上鲜肉;宠物食品需要高蛋白,但越高的蛋白膨化后硬度越高,很多猫不适合嚼硬食;以前的技术需要在膨化粮外部涂抹油脂,这容易导致俗称的“黑下巴”和毛囊炎等问题……国内要做的功课并不少。

工厂内的”试吃官“ 观察者网 摄

为了让国货更有竞争力,研发之外,一些工厂正在供应链和零售渠道寻求深度合作。

例如寻找政策和产业集群具备优势的城市,提高供应链效率。中誉漯河的管理团队基本来自山东,但新工厂选择在河南漯河落地。管理成员透露,除了当地政府的大力支持外,当地食品产业链的高度发达也是一个重要因素:漯河是中国食品名城,食品工业发达,产业链、产业工人等条件已经齐备,便于进行整合。

漯河食品产业总规模占全国的1/50 图源漯河日报

近年来,一些工厂开始和互联网大厂、零售企业频频接触。在淘宝、京东和拼多多等电商平台上,宠物粮食是近年来高速增长的品类。不少大厂也加快了业务布局的动作。例如京东宠物推广“宠物食品原料透明化”,盒马推动宠物食物商品上线等等。据悉,中誉宠物食品既是盒马宠物背后的代工厂,也和头部电商平台有不少接触。

从工厂的角度来看,牵手有影响力的合作伙伴,可以更有效地触达消费者。

中誉宠物食品举例称,盒马是最早提倡宠物友好的零售企业之一,盒马的客群和宠物商品的消费者高度重合。相比于自建产品营销团队,盒马等成熟零售企业已经具备门店、渠道、品牌、流量和销量等方面的优势,更容易帮助供应链企业触达消费者,不仅无需“重复建轮子”,反而可以复用门店、供应链等优势,为自身减负,把价格降下来。

合作不仅仅意味着“自带流量”,更意味着在垂直供应链里蕴藏的机会。

就传统模式,供应链企业的产品,最终到消费者手上,其价格是出厂价的250%-400%倍之间。大量的“成本”,积累在运营、营销等和商品本身无关的环节:从工厂到品牌,从代理商到门店,供应链效率的差异,往往也会带来价格差异。在原有模式之外,垂直供应链让工厂商品直接入零售企业的“大仓”,再流转入门店,“溢价“可能仅有50%。

据中誉宠物食品官网资料,其客户包括沃尔玛(Walmart)、开市客(Costco)国外超市。从外销到内销,国内供应链工厂探索和中国头部零售企业的结合,让消费者“少花钱,多办事情”,双方或将都由此受益。不过效果如何,仍有待消费者检验。

目前可以看到的是,供应链效率的提升,提供了一条质价比的道路。

盒马App显示,每条售价仅1元左右的海陆空猫条、100%纯肉的鸡肉干/鸭肉干以及除臭率达94%的猫砂等商品颇受消费者欢迎——值得一提的是,盒马和京东超市等平台,都推出了宠物食品“不爱吃包退”相关服务。伴随着供应链效率的提升,“直面消费者”将倒逼工厂和平台升级服务,未来“不爱吃包退”或将成为行业“标配”。

中誉宠物漯河工厂数字屏 观察者网摄

从原料、设备、研发,到品牌营销、零售渠道,国内宠物食品行业处处有功课可做。

中国工程院院士李德发院士曾表示,当前我国宠物行业从生产者数量、宠物食品生产量,国内外资本的投入力度等都处于蓬勃繁荣阶段。但在高速发展的同时,我们必须直面现实问题,如行业标准规范不够健全,生产者质量管理能力参差不齐,部分品牌和生产者夸大宣传,重营销、轻产品,质量与情时有发生,这对用户信任和行业生态都是极大的破坏,不解决这些问题,将造成劣币驱除良币的恶性竞争。

无论是国产替代还是国产崛起,增强品质、创新等硬实力,或许才是国内宠物食品行业“吸引消费者”注意力真正的法门。国元证券在其研报中表示,我国宠物食品的高端化是一条难而正确的路。唯有通过高端化同花顺e配,本土品牌才可能塑造真正的品牌力,从而突破行业内卷与海外巨头的压制,进而享受行业发展的长期红利。